Рейтинг НПФ по доходности в Гусь-Хрустальном

Страховыми пенсиями занимается СФР. Накопительными пенсиями, в том числе программой долгосрочных сбережений (ПДС) — негосударственные пенсионные фонды (НПФ). Рассказываем, как и по каким показателям оценить доходность НПФ.

Рейтинг доходности НПФ

Инвестиции в НПФ – это способ сформировать финансовую подушку, которая станет прибавкой к пенсии. Фонды реинвестируют отчисления граждан в доходные инструменты – облигации и акции. Благодаря этому объём накоплений растёт.

Деятельность НПФ регулируется законом №75-ФЗ. В нём прописаны порядки и правила, согласно которым организации могут принимать и инвестировать накопления граждан. Регулятор – Банк России. Он следит за тем, чтобы банки не вкладывали деньги в высокорисковые активы. Также вложения застрахованы АСВ – Агентством по страхованию вкладов. Страховка обеспечивает инвестиции в 26 НПФ. Список фондов-участников АСВ опубликован здесь.

Рейтинг НПФ по доходности – это регулярный отчёт от Центробанка по деятельности негосударственных пенсионных фондов. В нём представлены сведения о том, какой доход получают вкладчики за конкретный период. Статистика доходности НПФ размещается на официальном сайте ЦБ РФ раз в квартал и в конце года.

Там же можно посмотреть, у каких организаций есть действующая лицензия от ЦБ на осуществление негосударственного пенсионного страхования. На июль 2024 года в реестре находятся 35 фондов.

От чего зависит доходность НПФ

Инвестировать часть пенсионных средств и выбрать негосударственные организации стало возможным с 2014 года. С 2015 клиенты могут поменять фонд, если доходность НПФ их не устраивает. Оценивать её нужно по следующим показателям:

- Доходность накоплений и резервов. Эти параметры зависят от структуры инвестиционного портфеля и стратегии фонда.

- Объём или рыночная стоимость пенсионных накоплений и объём пенсионных резервов. Эти величины, как правило, прямо пропорциональны доходности, так как чем больший оборот средств, тем выше рост капитала.

- Общий объём активов фонда.

- Срок работы НПФ и рейтинг финансовой надёжности. Чем больше срок, тем выше рейтинг.

- Количество застрахованных лиц. Чем больше участников фонда, тем существеннее объём вложений. Лидер рынка в этом плане – НПФ Сбербанка. В него входят 8 611 364 человек на 1 квартал 2024 года.

- Структура портфеля.

Рейтинг доходности негосударственных ПФ по годам

Общие показатели рейтинга регулярно выкладывает ЦБ на своём сайте. Все лицензированные НПФ сохраняют стабильную доходность. Рассмотрим годовые значения с 2019 по 1 квартал 2024 года.

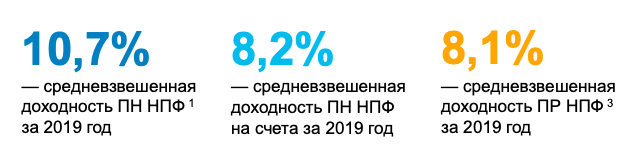

2019:

Медианная или общая средняя доходность – 12,0% по средствам пенсионных накоплений (ПН), 10,3% по средствам пенсионных резервов (ПР) и 9,3% – на счета застрахованных лиц.

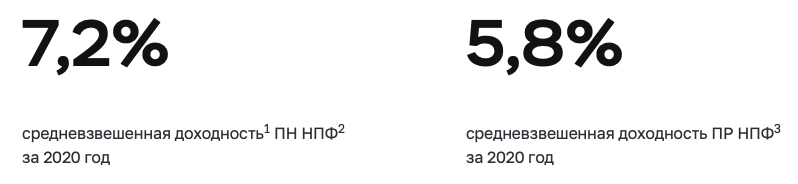

2020:

Медианная доходность – 7,4% по ПН и 6,8% по ПР. Более 90% показали доход выше уровня инфляции.

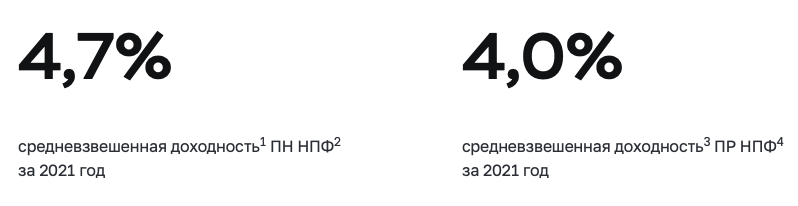

2021:

Медианная доходность – 2,6% по ПН и 2,9% по ПР. В целом положительная динамика сохранялась, хотя шло снижение с 2019 года.

2022:

В 2022 году произошёл рост. Медианная доходность выросла почти в 3 раза – до 7,9% по ПН и 8,2% по ПР.

2023:

В 2023 году рост продолжился. Доходность также оказалась выше величины инфляции. Медианная доходность фондов по итогам 2023 года составила 8,0% по ПН и 7,6% по ПР.

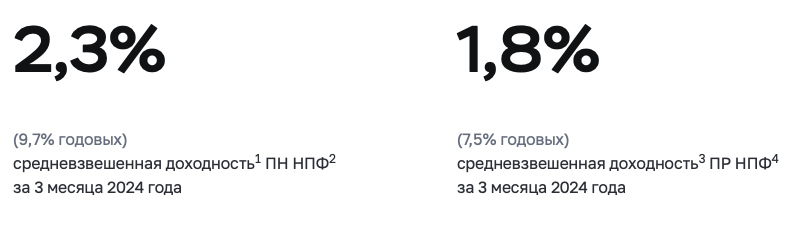

1 квартал 2024:

Положительная динамика сохраняется и в 2024 году. Медианная доходность фондов по итогам I квартала 2024 года – 9,0% по ПН и 8,9% по ПР в годовом выражении.

Доходность негосударственных пенсионных фондов за 2025 год

Согласно данным ресурса InvestFunds, рейтинг негосударственных пенсионных фондов за 2024 года по доходности на 1 квартал выглядит так:

- ТОП-10 лучших по доходности накоплений НПФ:

1. | Доверие | 12,30% |

2. | Профессиональный (АО) | 11,43% |

3. | СБЕР (АО) | 11,42% |

4. | Атомфонд (АО) | 11,08% |

5. | БУДУЩЕЕ (АО) | 10,89% |

6. | ИНГО СОЦИУМ (АО) | 9,96% |

7. | Оборонно-промышленный фонд им. В. В. Ливанова (АО) | 9,71% |

8. | Большой (АО) | 9,61% |

9. | Национальный (АО) | 9,60% |

10. | Ханты-Мансийский (АО) | 9,57% |

Замыкает ТОП НПФ по доходности АО Гефест с показателем в 7%. Он занимает 27 строчку рейтинга.

- Выгодные НПФ по доходности резервов, ТОП-10 из 35:

1. | Профессиональный (АО) | 18,13% |

2. | СБЕР (АО) | 11,54% |

3. | АТОМГАРАНТ (АО) | 10,52% |

4. | Большой (АО) | 10,27% |

5. | Достойное будущее (АО) | 10,06% |

6. | Газпромбанк-фонд | 9,74% |

7. | Оборонно-промышленный фонд им. В. В. Ливанова (АО) | 9,69% |

8. | АКВИЛОН (ОАО) | 9,49% |

9. | Телеком-Союз (АО) | 9,47% |

10. | Открытие (АО) | 9,45% |

- Самые прибыльные НПФ по объёму накоплений – доле на рынке, в тыс. руб. и процентах, ТОП-10 из 27:

1. | СБЕР (АО) | 776 989 069,82 | 23,28% |

2. | ГАЗФОНД пенсионные накопления (АО) | 659 599 016,21 | 19,77% |

3. | Открытие (АО) | 586 949 439,03 | 17,59% |

4. | ВТБ Пенсионный фонд (АО) | 315 434 118,17 | 9,45% |

5. | Достойное будущее (АО) | 288 956 436,23 | 8,66% |

6. | БУДУЩЕЕ (АО) | 280 864 401,03 | 8,42% |

7. | Эволюция (АО) | 198 489 085,32 | 5,95% |

8. | Большой (АО) | 55 580 166,59 | 1,67% |

9. | Национальный (АО) | 31 070 082,27 | 0,93% |

10. | ИНГО СОЦИУМ (АО) | 26 353 882,24 | 0,79% |

Фонд Сбербанка стабильно входит в тройку лидеров по всем показателям. Это самый крупный НПФ на текущий момент по доле рынка. При этом по доходности накоплений и резервов его обходит НПФ «Профессиональный», который по объёму занимает лишь 22 место с 0,08% или 2 533 974,82 тыс. руб.

Вложения в НПФ оправдывают себя в качестве стабильного инвестиционного инструмента. Они сопоставимы с доходностью вкладов и роста пенсий по балльной системе СФР. Но это долгосрочная стратегия, поэтому нужно выбирать фонд, у которого отличный рейтинг по большинству показателей.